De coronapandemie is een ernstig probleem voor de volksgezondheid en het menselijk leed dat door de verspreiding van dit virus wordt veroorzaakt, zal enorm zijn. Als de pandemie zich uitbreidt in landen in het zuiden van de wereld met zeer kwetsbare volksgezondheidsstelsels – die door 40 jaar neoliberaal beleid zijn ondermijnd – zal het dodental zeer hoog zijn. We mogen ook de kritieke situatie van de Iraanse bevolking niet vergeten, die het slachtoffer is van de door Washington opgelegde blokkade, een blokkade die ook geneesmiddelen en medische apparatuur omvat.

Onder het voorwendsel van noodzakelijke bezuinigingen om de overheidsschuld terug te betalen, hebben regeringen en grote multilaterale instellingen zoals de Wereldbank, het IMF en regionale banken zoals de Afrikaanse Ontwikkelingsbank overal beleid afgedwongen dat de stelsels van openbare gezondheidszorg heeft verslechterd: banenverlies in de gezondheidssector, onzekere arbeidscontracten, vermindering van het aantal ziekenhuisbedden, sluiting van lokale gezondheidscentra, stijging van de kosten voor gezondheidszorg en van de prijzen van geneesmiddelen, onderinvestering in infrastructuur en apparatuur, privatisering van verschillende gezondheidssectoren, onderinvestering door de publieke sector in onderzoek en ontwikkeling van behandelingen ten behoeve van de belangen van grote particuliere farmaceutische groepen…

Dit geldt voor Afrika, Azië, Latijns-Amerika en het Caribisch gebied en voor de landen van het voormalige Oostblok (Rusland en andere voormalige republieken van de voormalige USSR, Midden- en Oost-Europa). Maar het geldt natuurlijk ook voor Europese landen als Italië, Frankrijk of Griekenland. En wat gebeurt er in de Verenigde Staten, waar 89 miljoen mensen geen echte gezondheidszorgverzekering hebben, wat Bernie Sanders scherp aanklaagt?

Mainstream media en regeringen richten zich op de verschillen in sterftecijfers onder verschillende leeftijdsgroepen, maar ze vermijden zorgvuldig elke verwijzing naar klassenverschillen en hoe de sterfte als gevolg van de coronaviruspandemie de mensen zal beïnvloeden op basis van hun inkomen en rijkdom en dus op basis van de sociale klasse waartoe ze behoren. Quarantaine en toegang tot intensieve zorg voor mensen van 70+ zijn heel anders als je rijk bent dan als je arm bent.

Er zal ook een kloof ontstaan tussen landen die, ondanks het neoliberale beleid, hun volksgezondheidsstelsels beter in stand hebben gehouden dan andere landen en landen die het verst zijn gegaan in het ondermijnen van de kwaliteit van de volksgezondheidsdiensten.

De beurs- en financiële crisis

Terwijl reguliere media en regeringen voortdurend beweren dat de beurscrisis wordt veroorzaakt door de pandemie van het coronavirus, heb ik benadrukt dat alle elementen van een nieuwe financiële crisis al enkele jaren bestaan en dat het coronavirus de vonk of trigger is van de beurscrisis, niet de oorzaak. No, the coronavirus is not responsible for the fall of stock prices (‘Nee, het coronavirus is niet verantwoordelijk voor de daling van de aandelenkoersen’).

Hoewel sommige mensen dit zagen als een poging om het belang van het coronavirus te ontkennen, blijf ik bij mijn stelling. De financiële wereld zit al jaren vol met enorme hoeveelheden brandbare stoffen en het was duidelijk dat een vonk de explosie kon en zou veroorzaken: we waren niet zeker van de exacte tijd en de oorzaak, maar we wisten wel dat die zou komen. Er moest dus iets worden gedaan om dat te voorkomen en dat is nooit gedaan.

Veel radicaal linkse auteurs kondigden deze crisis aan, waaronder Michael Roberts, Robert Brenner, François Chesnais en Michel Husson. Sinds 2017 heb ik er ook regelmatig over geschreven. (1)Zie ‘Dancing on the Volcano van november 2017; Sooner or later, there will be a new financial crisis van april 2018. CADTM (Committee for the Abolition of Illegitimate Debt [Komitee voor de Kwijtschelding van de Illegitieme Schuld] en andere organisaties hebben steeds benadrukt dat een radicale breuk met het kapitalisme noodzakelijk is.

Een eerste grote beursschok vond plaats in december 2018 in Wall Street en onder druk van een handvol grote particuliere banken en de regering van Donald Trump begon de Amerikaanse Federal Reserve de tarieven opnieuw te verlagen waarbij ze werd toegejuicht door die paar grote particuliere bedrijven die de financiële markten domineren. De razernij van de stijgende beurswaarden nam weer toe en grote bedrijven bleven hun eigen aandelen terugkopen op de beurs om het fenomeen te versterken.

Profiterend van de daling van de rentetarieven hebben grote particuliere bedrijven hun schuldenlast verhoogd en hebben grote investeringsfondsen hun buy-outs van allerlei bedrijven, waaronder industriële bedrijven, verhoogd door hun toevlucht te nemen tot schulden. (2)Zie The mountain of corporate debt will be the seed of the next financial crisis, gepubliceerd in april 2019.

Daarna was er in Wall Street vanaf september 2019 opnieuw een zeer grote liquiditeitscrisis in een financiële markt die toch verzadigd was met liquiditeit. Een liquiditeitscrisis met een overvloed aan liquiditeit is slechts een schijnbare paradox, zoals ik heb uitgelegd in The Credit Crunch is Back and the Federal Reserve Panics on an Ocean of Debt, gepubliceerd op 25 september 2019, en in Another look at the Federal Reserve’s panic in September 2019 and solutions to the crisis, gepubliceerd op 11 oktober 2019.

Het was een ernstige crisis en de Federal Reserve greep massaal in en injecteerde in totaal honderden miljarden dollars om te proberen te voorkomen dat de markten zouden instorten. Ze hield ook meer dan 1,3 biljoen dollar aan giftige gestructureerde producten (MBS) op de balans die ze in 2008 en 2009 van banken had gekocht omdat ze er terecht van overtuigd was dat als die op de secundaire schuldenmarkt zouden worden gezet, hun prijzen zouden instorten en tot een grote financiële crisis en bankfaillissementen zouden leiden. De Fed deed dit niet om de algemene belangen van de bevolking te verdedigen, maar om de belangen van het grootkapitaal, dat wil zeggen de rijkste 1% van de samenleving, veilig te stellen.

De ECB en de andere grote centrale banken (Verenigd Koninkrijk, Japan, Zwitserland, China…) hebben ongeveer hetzelfde beleid toegepast en dragen een zeer belangrijke verantwoordelijkheid voor de accumulatie van brandbare stoffen in de financiële sfeer. ((Zie mijn artikel van maart 2019 The Economic Crisis and the Central Banks.))

Er was een enorme toename van de creatie van fictief kapitaal en in elke financiële crisis moet een groot deel van dit fictieve kapitaal ‘verdwijnen’ omdat dat deel uitmaakt van de normale werking van het kapitalistische systeem. Fictief kapitaal is een vorm van kapitaal die zich uitsluitend in de financiële sfeer ontwikkelt zonder enige echte band met de productie. Het is fictief in de zin dat het niet direct gebaseerd is op materiële productie en de directe uitbuiting van menselijke arbeid en natuur.

Zoals de Franse econoom en lid van ATTAC, Jean-Marie Harribey zegt: ‘Bellen barsten als de kloof tussen de gerealiseerde waarde en de beloofde waarde te groot wordt en sommige speculanten begrijpen dat de beloften van een winstgevende liquidatie niet voor iedereen kunnen worden nagekomen, met andere woorden, als financiële kapitaalwinsten nooit kunnen worden gerealiseerd bij gebrek aan voldoende toegevoegde waarde in de productie’.

Ik herhaal dat de coronapandemie niet de echte en diepere oorzaak is van de beurscrisis die in de laatste week van februari 2020 is uitgebroken en nog steeds voortduurt. Deze pandemie is de ontsteker, de vonk. Ernstige gebeurtenissen van een andere aard hadden die vonk kunnen veroorzaken of uitlokken, zoals het uitbreken van een oorlog tussen Washington en Iran of een directe militaire interventie van de VS in Venezuela. De daaropvolgende beurscrisis zou zijn toegeschreven aan de oorlog en de gevolgen ervan. Ik zou ook hebben gezegd dat deze oorlog, waarvan de gevolgen zeer ernstig zouden zijn, ongetwijfeld de vonk zou zijn geweest en niet de grondoorzaak.

Dus zelfs als er een onmiskenbaar verband bestaat tussen deze twee verschijnselen (de beurscrisis en de pandemie van het coronavirus), betekent dit niet dat we de simplistische en manipulatieve verklaringen die alle schuld op de schouders van het coronavirus leggen, niet moeten veroordelen. Deze mystificerende verklaring is een truc die bedoeld is om de aandacht van de publieke opinie (van de 99%) af te leiden van de rol die het beleid in het belang van het grootkapitaal op wereldschaal en de medeplichtigheid van de bestaande regeringen spelen.

De crisis in de productiesector ging vooraf aan de pandemie van het coronavirus

Dat is niet alles. Niet alleen was de financiële crisis al enkele jaren latent aanwezig – de voortdurende stijging van de prijzen van financiële activa was daar een zeer duidelijke indicator van – maar in de productiesector was al een crisis begonnen lang voordat het Covid19-virus zich in december 2019 verspreidde, voordat de fabrieken in China in januari 2020 werden gesloten en voordat de beurscrisis eind februari 2020 uitbrak.

In 2019 begon een crisis van overproductie van goederen, met name in de auto-industrie, met een enorme daling van de autoverkoop in China, India, Duitsland, Groot-Brittannië en andere landen. Dit heeft geleid tot een daling van de autoproductie. Er was ook overproductie in de Duitse productiesector voor werktuigmachines en andere industriële apparatuur, een van de drie grootste producenten ter wereld in deze sector. Er was een zeer sterke afname van de Chinese industriële groei, wat ernstige gevolgen had voor landen die apparatuur, auto’s en grondstoffen naar China exporteren. In de tweede helft van 2019 begon een recessie in de productiesector in Duitsland, Italië, Japan, Zuid-Afrika, Argentinië, enzovoort en in verschillende productiesectoren in de Verenigde Staten.

De evolutie van de financiële- en economische crisis sinds 3 maart 2020

Laten we niet vergeten dat in de laatste week van februari 2020 de belangrijkste beurzen ter wereld (in Noord- en Zuid-Amerika, Europa en Azië) een zeer aanzienlijke daling van 9,5 tot 12 procent kenden, de slechtste week sinds oktober 2008.

Ik ga verder waar ik gebleven was op 4 maart 2020, de dag nadat de Amerikaanse Federal Reserve, de Fed, had besloten om de belangrijkste rentevoet met 0,5% te verlagen.

Centrale banken als brandstichtende brandweermannen

Op 3 maart 2020 besloot de Fed haar basisrente vast te stellen binnen een bandbreedte van 1% tot 1,25%, een verlaging van 0,50%, de grootste van de afgelopen jaren, aangezien de Fed tot nu toe haar rente met 0,25% had verlaagd. Geconfronteerd met de aanhoudende daling van de aandelenmarkten en in het bijzonder van de bankaandelen die op het punt staan om failliet te gaan, besloot de Fed op 15 maart 2020 een verdere verlaging door te voeren, die nog harder aankomt dan die op 3 maart. Ditmaal verlaagde de Fed haar rente met 1%. Sinds 15 maart ligt de nieuwe basisrente van de Fed dus in een marge van 0 tot 0,25%. Banken worden dus aangemoedigd om hun schuld te verhogen.

De Fed heeft niet alleen de rente verlaagd, maar is ook begonnen met het opnieuw injecteren van een enorme hoeveelheid dollars in de interbancaire markt, omdat de banken elkaar weer eens niet meer vertrouwen en terughoudend zijn om elkaar geld te lenen. De voorzitter van de Fed zei dat de Fed van plan is om in de komende weken meer dan 1 biljoen dollar aan liquiditeit te injecteren in de kortetermijnmarkten, waaronder de repomarkt (Een repo is de afkorting die in de Verenigde Staten wordt gebruikt voor de term ‘Sale and Repurchase Agreement’, of repo-overeenkomst of repo-transactie, die belangrijke financiële instrumenten voor de geldmarkt zijn.), waar de Fed tussen september en december 2019 al massaal heeft ingegrepen.

De repomarkt verwijst naar het mechanisme waarmee banken zichzelf voor een korte periode financieren: ze verkopen (repo-)effecten die ze bezitten en verplichten zich ertoe deze snel terug te kopen. Zo deponeren ze bijvoorbeeld Amerikaans schatkistpapier of bedrijfsobligaties met een AAA-rating gedurende 24 uur in repotransacties (dat wil zeggen als onderpand of als zekerheid voor hun lening). In ruil voor deze effecten krijgen ze contant geld tegen een rente die dicht bij of gelijk is aan de door de Fed vastgestelde rente, die, zoals we zojuist hebben gezien, sinds 3 maart 2020 dicht bij 1% ligt en sinds 15 maart 2020 0% bedraagt.

De Europese Centrale Bank (ECB) onder leiding van Christine Lagarde, wiens rentepercentage 0% is, kondigde op 12 maart 2020 aan dat ze haar aankopen van particuliere (obligaties en gestructureerde producten) en openbare (staatsobligaties) financiële effecten zou verhogen. Ze zal ook het volume van goedkope middellange- en langetermijnleningen aan banken verhogen.

Banken die zich ertoe verbinden het volume van hun leningen aan de particuliere sector niet te verminderen (als ze hun beloften niet nakomen is er geen voorziening voor het opleggen van boetes) kunnen aanzienlijke financiering van de ECB krijgen tegen een negatief rentetarief van -0,75%. Dit betekent dat ze worden gesubsidieerd als ze van de ECB lenen.

Zoals hierboven vermeld, heeft de Fed op zondag 15 maart, toen ze opnieuw in paniek raakte door wat er de week ervoor was gebeurd, haar stuurgroep in allerijl bijeengeroepen en zonder te wachten op de normale vergaderdatum haar rentevoet verlaagd tot 0% (haar belangrijkste rentevoet ligt in de orde van 0% tot 0,25%). De Fed kondigde ook aan dat ze opnieuw gestructureerde producten zou gaan kopen van banken, de beruchte MBS (Mortgage Backed Securities), die centraal stonden in de financiële crisis van 2007-2008. Ze kondigde aan dat ze er 200 miljard dollar van zal kopen.

Toch hield dit de massale verkoop van aandelen op de beurzen niet tegen, alle beurzen in de wereld storten op maandag 16 maart 2020 in. De daling op Wall Street bereikte een nieuw dagrecord: -12%. Op 18 maart ging de massale verkoop van aandelen door.

De beurzen bleven dalen

In de tweede helft van februari en de eerste helft van maart 2020 waren er verschillende dagen met grote neergang, dat wil zeggen verschillende beurscrashes, ondanks massale interventies van centrale banken in zowel het noorden als het zuiden van de wereld, in het westen en in het oosten.

De beurshandel was letterlijk chaotisch. De afgelopen weken moest die herhaaldelijk voor 15 tot 30 minuten worden onderbroken in een poging om de steeds massalere verkopen te stoppen en een ramp af te wenden. Deze onderbrekingen, toen de beursautoriteiten de stroomonderbreker activeerden (in hun jargon), hebben meerdere malen plaatsgevonden op Wall Street, in Brazilië, in India en in Europa, zodat sommige commentatoren zich afvragen waarom de autoriteiten de beurzen niet gewoon hebben gesloten.

Op donderdag 12 maart 2020, een van de donkerste dagen van de laatste tijd, was de daling indrukwekkend: -12,28% in Parijs, -10,87% in Londen, -11,43% in Frankfurt, -14,21% in Brussel en in Milaan een record -16,92%! In New York verloor de Dow Jones -9,99%, de Nasdaq -9,43% en de S&P500 -9,51%. Ook de beurzen van Azië, Latijns-Amerika en Afrika namen een duikvlucht.

Op maandag 16 maart ging de massale verkoop van aandelen door, ondanks de beslissing van de Fed om de rente te verlagen naar 0% in een poging om het grote kapitaal te plezieren en een einde te maken aan de duik in het diepe: in New York daalde de S&P500 met 12%, de Braziliaanse beurs daalde met 13%. De Europese beurzen daalden opnieuw: Londen verloor 4%, Parijs en Frankfurt verloren meer dan 5%, Milaan -6%, Brussel -7%, Madrid -8%. In Azië-Pacific: daalde de Nikkei in Tokio met 2,5%, de Chinese beurzen verloren tussen 3 en 4%, de Indiase beurs daalde met 8%, de Australische beurs verloor 9,5%. Het debacle gaat verder.

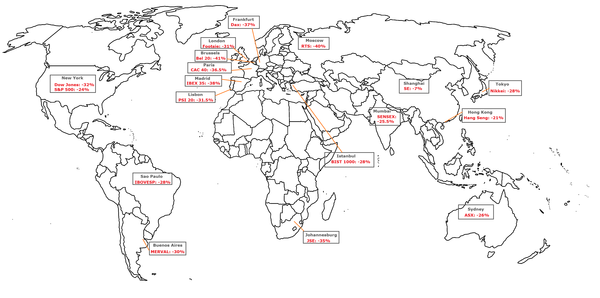

In minder dan een maand tijd – tussen 17 februari en 17 maart 2020 – ondergingen de beurzen een ware zuivering: in New York verloor de Dow Jones Industrial Average 32% en de S&P 500 van de top 500 bedrijven verloor 24% van zijn waarde. In Londen daalde de FTSE met 31%, in Frankfurt daalde de DAX met 37%! In Brussel daalde de BEL 20 met 41%. De CAC 40 verloor 36,5%. De beurs van Madrid (IBEX 35) verloor 38%, de beurs van Lissabon (PSI20) 31,5%. De Braziliaanse beurs verloor 28%, de beurs van Buenos Aires verloor meer dan 30%. De Indiase beurs verloor 25,5%. De Zuid-Afrikaanse beurs (JSE) verloor 35%. RTS, de beurs in Moskou verloor 40%. Turkije’s BIST 100 kelderde 28%. In Tokio verloor de Nikkei 28%. In Hong Kong verloor Hang Seng 21%. In Sydney is de Australische ASX met 26% gedaald. Alleen de Shanghai Stock Exchange beperkt de verliezen: -7%.

Dat de Shanghai Stock Exchange beter doet dan elke andere beurs in de wereld, is te wijten aan de steun die, onder dwangbevel van de overheid, door Chinese staatsbedrijven en uit openbare middelen werd gegeven. Ze kregen de opdracht om systematisch aandelen te kopen op de beurs in het midden van de coronacrisis, terwijl anderen verkochten.

Samengevat hebben alle beurzen in de wereld tussen 17 februari en 17 maart zeer aanzienlijke verliezen geleden die vergelijkbaar zijn met of groter zijn dan die van de vorige grote beurscrises van 1929, 1987 en 2008.

Evolutie in % van de belangrijkste beurzen in de wereld tussen 17 februari en 17 maart 2020. Bron: Berekening door de auteur uit gegevens van CNN en Boursorama. Voor het vergroten van de afbeelding klik hier.

Wie verkoopt massaal?

De grote beurzen worden gedomineerd door een honderdtal grote particuliere groepen, hun aandeelhouders maken deel uit van de 1% of zelfs de 0,1%. Deze grote particuliere groepen spelen een rol bij het veroorzaken van de beurscrisis en de verspreiding ervan.

Onder hen zijn een dertigtal grote banken, een dozijn grote beleggingsfondsen, waaronder BlackRock, Vanguard, State Street en Pimco die een sleutelrol spelen, verder de GAAF’s (Google, Apple, Amazon, Facebook), grote industriële conglomeraten, een klein aantal grote oliemaatschappijen en een paar grote pensioenfondsen. Dit handjevol miljardairs en de hoofdkantoren van hun bedrijven zijn sterk met elkaar verbonden omdat er systematisch sprake is van kruisparticipaties. Een bank kan dus aandeelhouder zijn van industriële bedrijven en vice versa en natuurlijk hebben beleggingsfondsen zoals BlackRock belangen in alle grote particuliere bedrijven.

Ze realiseerden zich dat het feestje bijna afgelopen was en dat het eind februari 2020 tijd was om de premie te oogsten over wat ze de afgelopen twee of drie jaar en de piek van de beurs begin 2020 hadden geïnvesteerd om aandelen te verwerven. Ze begonnen te verkopen en kregen in het begin een zeer goede prijs. Daarna volgden alle grootaandeelhouders en alle spelers op de financiële markten en maakten ze een goede winst voordat de koersdaling zodanig was dat de verkoopprijs van de aandelen onder het niveau van voor de luchtbel kwam. In de tussentijd maakten de grootste en snelste spelers aanzienlijke winst.

Het belangrijkste voor een grootaandeelhouder is om te verkopen wanneer de koers nog niet te veel is gedaald, dus om zo veel en zo snel mogelijk te verkopen. Daarvoor gebruiken ze software die geprogrammeerd is om aandelen te verkopen zodra de koersbeweging een bepaald niveau bereikt. Vandaar dat er dagen zijn met aanzienlijke dalingen gevolgd door een herstel de dag erna, omdat degenen die de dag ervoor verkochten aan het begin van de daling kunnen denken dat het de moeite waard is om aandelen terug te kopen tegen een prijs die 5% of 10%, of zelfs 20%, lager is dan de prijs waarvoor ze ze de dag ervoor aan het begin van de beurshandel verkochten.

Dit verklaart dat de neergang gevolgd wordt door dagen van herstel. Het is zeker dat ondanks de kortstondige opleving de algemene trend naar een echte zuivering gaat. De beursbubbel barst voor onze ogen.

De beursdaling was zo groot dat de grote bedrijven die het proces van massale verkoop op gang hebben gebracht, hun activa uiteindelijk zien krimpen. Ze hebben misschien winst gemaakt door te speculeren op een neergang en daarna op een opgang, maar in deze fase van de crisis is de totale waarde van hun activa sterk gedaald.

De Financial Times geeft een schatting voor de drie grootste investeringsfondsen, BlackRock, Vanguard en State Street, waarvan de marktwaarde van de activa in iets minder dan een maand met 2,8 biljoen dollar gedaald zou zijn. Deze 2800 miljard dollar is 10% meer dan het jaarlijkse BBP van Frankrijk. Terwijl volgens de financiële krant de activa van BlackRock in het begin van het jaar de astronomische waarde van 7,4 biljoen dollar hadden bereikt, zijn ze door de val van de aandelenmarkten met 1,4 biljoen dollar gedaald. Bovendien is de beurswaarde van BlackRock op 15 maart 2020 in één maand tijd met 28% gedaald. De activa van Vanguard hadden een waarde van 6,2 biljoen dollar bereikt en werden tussen februari en 15 maart 2020 met 800 miljard dollar gereduceerd.

BlackRock

BlackRock is het grootste beleggingsbedrijf ter wereld en wereldwijd actief met 70 kantoren in 30 landen en klanten in 100 landen. In januari 2020 bedroeg het door BlackRock beheerde vermogen in totaal 7.400 miljard dollar. Op 17 maart 2020 zou de waarde van het vermogen van BlackRock met $1.400 miljard zijn gedaald. Nog in het begin van 2020 werden de activa van BlackRock in twee hoofdcategorieën verdeeld: 55% in aandelen, 34% in obligaties en de rest is marginaal. Geografisch gezien waren de Verenigde Staten goed voor 61% van het balanstotaal, Europa voor 31% en Azië voor 8%. In 2012 heeft het bedrijf zijn stemrecht uitgeoefend op 14.872 aandeelhoudersvergaderingen, waarvan 3.800 in de Verenigde Staten.

Tijdens de bankencrisis in 2008 kocht BlackRock een belangrijke divisie van de Britse bank Barclays (die daarvoor een deel van Merrill Lynch had gekocht). In 2014 was BlackRock de grootste aandeelhouder van de belangrijkste Amerikaanse bank JP Morgan (met 6,1% van het kapitaal), de grootste aandeelhouder in Apple (met 5,1%), Microsoft (met 5,5%), Exxon Mobil (5,4%), Chevron (6,2%), Royal Dutch Shell (4,9%), Procter & Gamble (5,4%), General Electric (5,5%) en Nestlé (3,7%). Het was de tweede grootste aandeelhouder van Warren Buffet, Berkshire Hathaway (BlackRock heeft 6,8%). Zij was ook de tweede grootste aandeelhouder in Google (5,8 %), Johnson & Johnson (5,6 %), de vierde grootste Amerikaanse bank, Wells Fargo (5,4 %) en Petrochina (6,8 %). BlackRock was de derde grootste aandeelhouder in Walmart (2,6 %) en Roche (2,0 %). Het was ook de vierde grootste aandeelhouder in Novartis (3,0 %).

De 17 bovengenoemde ondernemingen hebben een dominante positie in hun respectievelijke bedrijfstakken . Deze 17 zijn wereldwijd de grootste ondernemingen in termen van marktkapitalisatie. Hieraan moet worden toegevoegd dat BlackRock een risicomanagementbedrijf met de naam Aladdin bezit, dat financiële ondernemingen met een vermogen van in totaal 11 biljoen euro adviseert en dat het aandelen bezit in Moody’s en McGraw Hill, de eigenaar van Standard & Poor’s, twee van ’s werelds grootste ratingbureaus.

Als verdere indicatie van de invloed van BlackRock kunnen we kijken naar het aantal telefoontjes dat Tim Geithner, de Amerikaanse minister van Financiën na de crisis van 2008, heeft gevoerd met Larry Fink, hoofd van dit beleggingsfonds. Tim Geithner had 49 telefoontjes met Larry Fink tussen 1 januari 2011 en 30 juni 2012. In dezelfde periode had hij 17 telefoontjes met Jamie Dimon, hoofd van JP Morgan, 13 met Lloyd Blankfein, hoofd van Goldman Sachs, 5 met Brian Moynihan, hoofd van Bank of America en met James Gorman, hoofd van Morgan Stanley…

Het is het vermelden waard dat BlackRock door de Trojka (Europese Commissie, Europese Centrale Bank en IMF) was gemandateerd om de Griekse banken in 2014 te controleren. In 2016 was BlackRock aandeelhouder van 18 CAC 40 ondernemingen (Atos, BNP Paribas, Vinci, Saint-Gobain, Société Générale, Sanofi, Michelin, Safran, Teleperformance, Total…). BlackRock bezit ook 5% van de bankgroep Santander, de belangrijkste bank van Spanje. In 2019 had BlackRock 4,81 % van de grootste bank van Duitsland, Deutsche Bank, in handen, waardoor het de grootste aandeelhouder was.

Ondanks de pogingen van BlackRock om zich te profileren als een duurzame investeerder, is het de grootste investeerder ter wereld in kolengestookte elektriciteitscentrales, met aandelen in 56 kolengestookte elektriciteitscentrales. Via de bedrijven waarin zij een meerderheidsbelang heeft, bezit BlackRock meer olie-, gas- en steenkoolreserves dan welke andere investeerder ook. De totale reserves van BlackRock bedragen 9,5 gigaton aan CO2-uitstoot, oftewel 30% van de totale energiegerelateerde uitstoot vanaf 2017. Op 10 januari 2020 haastte een groep klimaatactivisten zich naar de kantoren van BlackRock Frankrijk in Parijs om de muren en vloeren te beschilderen met waarschuwingen en beschuldigingen over de verantwoordelijkheid van het bedrijf in de huidige klimaat- en sociale crisis.

Op 14 januari 2020 zei BlackRock CEO Laurence Fink dat milieuduurzaamheid een belangrijke doelstelling voor investeringsbeslissingen zou zijn. BlackRock kondigde aan dat het bedrijf $500 miljoen aan steenkoolgerelateerde activa zou verkopen en fondsen zou creëren die voorraden van fossiele brandstoffen zouden vermijden, wat het investeringsbeleid van het bedrijf ingrijpend zou veranderen. BlackRock heeft belangen in de grote wapenproducerende bedrijven in de Verenigde Staten.

Dit artikel verscheen oorspronkelijk op de site van CADTM. Nederlandse vertaling: redactie Grenzeloos.

Voetnoten

| ↑1 | Zie ‘Dancing on the Volcano van november 2017; Sooner or later, there will be a new financial crisis van april 2018. |

|---|---|

| ↑2 | Zie The mountain of corporate debt will be the seed of the next financial crisis, gepubliceerd in april 2019. |